資産 の 譲渡 等 の 対価 の 額

プラセンタ と ヒアルロン 酸 の 違い第1節 課税資産の譲渡等|国税庁. (譲渡等の対価の額) 10-1-1 法第28条第1項本文《課税標準》に規定する「課税資産の譲渡等の対価の額」とは、課税資産の譲渡等に係る対価につき、対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他の経済的利益の額をいい、消費税額等を含まないのであるが、この場合の「収受すべき」とは、別に定めるものを除き、その課税資産の譲渡等を行った場合の当該課税資産等の価額をいうのではなく、その譲渡等に係る当事者間で授受することとした対価の額をいうのであるから留意する。 (平9課消2-5、平27課消1-17により改正). 譲渡等の対価の額 | 消費税 - 税務研究会. 譲渡等の対価の額とは、対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額をいい、課税資産の譲渡等について課されるべき消費税及び地方消費税に相当する額を含まない( 基通10-1-1 )。 なお、次の行為に該当するものの対価の額は、次に掲げる金額とされている( 令45 ②)。 ① 代物弁済による資産の譲渡――代物弁済により消滅する債務の額(その代物弁済により譲渡される資産の価格がその債務の額を超える額に相当する金額につき支払を受ける場合は、その支払を受ける金額を加算した金額)に相当する金額. ② 負担付き贈与による資産の譲渡――負担付き贈与に係る負担の価額に相当する金額. ③ 金銭以外の資産の出資――出資により取得する株式(出資を含む。. No.6117 「資産の譲渡等」とは - 国税庁. 「資産の譲渡等」とは、事業として対価を得て行われる資産の譲渡、資産の貸付けおよび役務の提供をいいます。 (1)資産の譲渡 「資産の譲渡」とは、売買等の契約により、資産の同一性を保持しつつ、他人に移転させることをいいます。. 黄金 の 国 ジパング 海外 の 反応

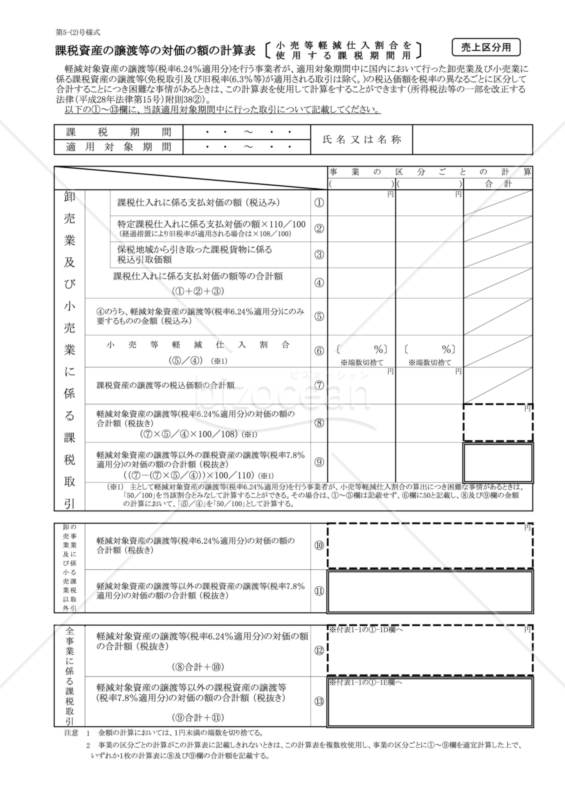

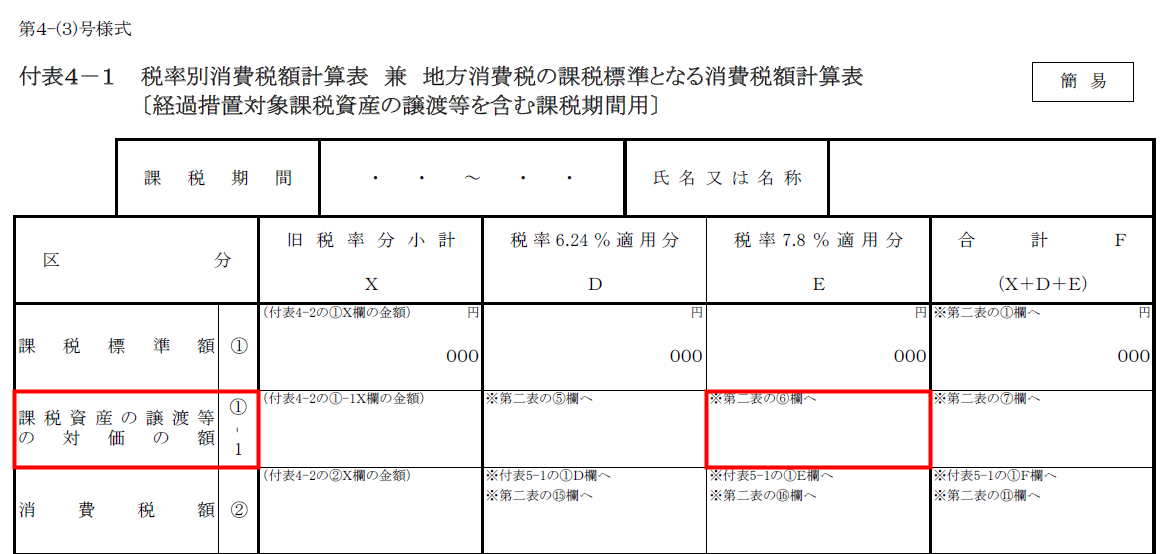

鵞 足 炎 歩く と 痛い2割特例での消費税の申告書の書き方 - 広瀬純一税理士事務所. (1)まずは、課税資産の譲渡等の対価の額①を記載します。 簡単に言うと、税抜の売上高を記載します。 税込の売上高に100をかけて110で割ります。 200万円 × 100 ÷ 110 = 1,818,181.8181… となりますが、円未満は切り捨てます。 (2)課税標準額②を計算します。. 税務解説集:消費税のあらまし 「第3章-第2節 計算の基礎と . (1)対価の額. 資産の譲渡等の対価の額は、「対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額であり、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含まないもの」とされています。 したがって、譲渡等をした資産等の時価にかかわりなく、当事者間で授受することとした金銭の額であり、金銭以外の物や権利を取得した場合には、その取得した物や権利の取得時の時価となります(消令45 、消基通10-1-1)。 (2)みなし譲渡の対価の額. 消費税 課税資産の譲渡等とは : 税理士法人タカノ・高野伊久男 . 課税売上割合は、 国内 における 資産の譲渡等の対価の額 の合計額と 国内 における 課税資産の譲渡等の対価 の合計額とをベースに計算することになっています。 一方、課税資産の譲渡等とは、非課税売上として消費税法6条に規定されているものを除き、その譲渡等の場所が国内、国外を問わないことになっています。 したがって、国外での事業収入のほとんどが課税資産の譲渡等に該当します。 それゆえ、国内での課税資産の譲渡等に係る消費税額がなくても、 個別対応方式により (課税売上割合が95%に満たない場合の仕入れ税額控除の規定)、国内における課税仕入れに係る消費税については、 「課税資産の譲渡等にのみ要する課税仕入」 として、その関連付けを明確にすることにより仕入税額控除が可能です。. PDF 計算表1 資産の譲渡等の対価の額の計算表 税率6.24%適用分 . 計算表1 資産の譲渡等の対価の額の計算表. (注) 各欄の金額は、いずれも消費税額及び地方消費税額に相当する額を含みません。 各欄の金額について、売上げに係る対価の返還等の額がある場合でも、売上げに係る対価の返還等の額を控除する前の金額を記入してください。 非課税売上げについては、譲渡の対価の額をそのまま記入してください(課税売上割合を計算する場合とは異なります。 )。 2欄には、消費税法施行規則の一部を改正する省令(平成15年財務省令第92号)附則第2条《課税標準額に対する消費税額の計算の特例》の適用を受けるものを記載します。 計算表2 特定収入の金額及びその内訳書. (1) 特定収入、課税仕入れ等に係る特定収入、課税仕入れ等に係る特定収入以外の特定収入の内訳書. No.6405 課税売上割合の計算方法|国税庁. 1 分母の総売上高とは、国内における資産の譲渡等(※)の対価の額の合計額をいいます(課税売上高と輸出による免税売上高、非課税売上高の合計額となります。 )。 分子の課税売上高とは、国内における課税資産の譲渡等(※)の対価の額の合計額をいいます。 これには、輸出による免税売上高が含まれます。 ※特定資産の譲渡等を除きます。 特定資産の譲渡等とは、「事業者向け電気通信利用役務の提供」および「特定役務の提供」をいいます。 「事業者向け電気通信利用役務の提供」とは、国外事業者が行う電気通信利用役務の提供のうち、その役務の性質または取引条件等から、その役務の提供を受ける者が通常事業者に限られるものをいいます。. 【確定申告書等作成コーナー】-課税標準. したがって、課税資産の譲渡等の対価の額のように110 分の100 を乗じて税抜計算する必要はなく、支払った(支払うべき)金額がそのまま課税標準額となります。 (※) 特定課税仕入れとは、国内において国外事業者から受けた「事業者向け電気通信利用役務の提供」および「特定役務の提供」をいいます。 課税資産の譲渡等に係る消費税の課税標準は、課税資産の譲渡等の対価の額、すなわち、資産の譲渡、資産の貸付けや役務の提供について受け取る金額又は受け取るべき金額です。 この金額は、金銭で受け取るものに限られず、金銭以外の物や権利その他経済的利益の額など、対価として受け取るすべてのものが含まれます。 なお、この課税標準となる対価の額には、消費税相当額及び地方消費税相当額は含まれません。. 課税資産の譲渡等とは | 税理士法人日本タックスサービス. 課税売上割合は、国内における資産の譲渡等の対価の額の合計額と国内における課税資産の譲渡等の対価の合計額とをベースに計算することになっています。 一方、課税資産の譲渡等とは、非課税売上として消費税法6条に規定されているものを除き、その譲渡等の場所が国内、国外を問わないことになっています。 したがって、国外での事業収入のほとんどが課税資産の譲渡等に該当します。 それゆえ、国内での課税資産の譲渡等に係る消費税額がなくても、個別対応方式により(課税売上割合が95%に満たない場合の仕入れ税額控除の規定)、国内における課税仕入れに係る消費税については、「課税資産の譲渡等にのみ要する課税仕入」として、その関連付けを明確にすることにより仕入税額控除が可能です。. 【個人事業者用】消費税申告書第二表から入力箇所を探す . 課税資産の譲渡等の対価の額の合計額. 特定課税仕入れに係る支払対価の額の合計額. 消費税額. 返還等対価に係る税額. 地方消費税の課税標準となる消費税額. 消費税申告書第一表について. 課税形式が「原則課税」の場合. 納税地・屋号・代表者氏名又は氏名. 本項では、「納税地」「屋号」「代表者氏名又は氏名」の各項目に情報を反映させる方法をご説明します。 納税地. 「納税地」には、「 基本情報 」画面の「事業者情報」にある「住所」および「電話番号」に入力した住所と電話番号が反映します。 住所. 郵便番号を入力して「住所を自動入力」をクリックすると、市区町村までの住所を自動入力することができます。 ハイフン(-)は入力不要です。 電話番号. 【法人用】消費税申告書第二表から入力箇所を探す(原則課税 . 課税資産の譲渡等の対価の額の合計額. 特定課税仕入れに係る支払対価の額の合計額. 消費税額. 返還等対価に係る税額. 地方消費税の課税標準となる消費税額. 消費税申告書第一表について. 課税形式が「簡易課税」の場合. 納税地・法人名・代表者氏名. 本項では、「納税地」「法人名」「代表者氏名」の各項目に情報を反映させる方法について説明します。 納税地. 「納税地」には、「 基本情報 」画面の「事業者情報」にある「住所」および「電話番号」に入力した住所と電話番号が反映します。 住所. 郵便番号を入力して「住所を自動入力」をクリックすると、市区町村までの住所を自動入力することができます。 ハイフン(-)は入力不要です。 電話番号. 発達 障害 親 を 叩く

と いち 利子課税売上高とは?計算方法や課税取引・非課税取引について . 資産の譲渡、資産の貸付け又は役務の提供であること. 非課税の取引は課税売上に該当しませんが、免税取引は課税売上高の一部として合わせて計算されます。 それぞれの税の性質については後述します。 2.課税売上高は消費税を含む(免税事業者のみ) 通常、課税売上高は消費税を除いた金額で判断されます。 ただし、基準期間となる課税期間において免税事業者であった場合、その売上にはそもそも消費税が含まれていないため、課税売上金額がそのまま基準期間の課税売上高となります。. 消費税に関する基本的な資料 : 財務省. 餞別 お礼 の 言葉

胆嚢 ポリープ を 小さく する 方法税制. わが国の税制の概要. 消費税、酒税など(消費課税) 消費税に関する基本的な資料. tweet. 消費税の概要 | 多段階課税の仕組み(イメージ) | 消費税における非課税取引 | 仕入税額控除制度について | 仕入税額控除制度の改正の経緯 | 消費税の仕入税額控除の計算方法 | 消費税の申告・納付制度の改正の経緯 | 諸外国における付加価値税の概要 | 諸外国等における付加価値税率(標準税率及び食料品に対する適用税率)の比較 | 諸外国における付加価値税率(標準税率)の推移の⽐較. 多段階課税の仕組み (イメージ) 消費税は、財・サービスの消費が行われることに着目して課税される税. 消費税の実質的な負担者は消費者であるが、納税義務者は事業者. 課税売上割合 | 消費税 - 税務研究会. 「資産の譲渡等の対価の額」及び「課税資産の譲渡等の対価の額」とは、いずれも国内において行う取引に係る資産の譲渡等の対価の額をいい、したがって、いわゆる輸出取引に係る対価の額は含まれるが、国外において行う取引に係る対価の額は含まれない( 基通11-5-4 )。 左のようなものは、2の②のように、分子の金額にも含まれないが、課税売上割合を乗ずる場合の被乗数となる「課税仕入れ等の税額」には、無償譲渡した資産の取得の際の課税仕入れ等に係る税額も含まれる。 輸出取引に係る対価の返還等があった場合の計算方法. みぞおち の 下 痛い

お嬢様 学校 最後 の スクール 水着課税売上割合|計算方法は?95%ルールとは?|freee税理士検索. 課税売上割合とは、消費税の課税計算において算定されるもので、課税期間中に国内において行った課税資産の譲渡等の対価の額が、その課税期間中に行った資産の譲渡等の対価の総額に占める割合をいいます。. 納めるべき消費税の金額を計算するもとになる課税標準とは . 課税資産の譲渡等の対価の額とは、資産の譲渡、資産の貸付け、役務の提供の対価として受け取る金額、受け取るべき金額のことをいいます。 お金以外の権利や経済的利益を受け取る場合も含まれます。 課税資産の譲渡等の対価の額には、酒税やたばこ税などの個別消費税は含まれますが、消費税と地方消費税は含めません。 おおざっぱに言うと、課税取引の売上高の税抜き額が課税標準額になります。 輸入取引の場合は、 関税課税価格 (CIF)+個別消費税+関税=課税標準. になります。 売上にかかる消費税とは.

ち はせ川 温泉 旅館令和6年3月期法人税申告の留意事項 | 情報センサー2024年3月 . EY Japan Assurance Hub. 令和6年3月期決算法人が法人税申告を行う際の留意点を紹介します。. 税制改正によって取扱いが変更になった研究開発税制、オープンイノベーション促進税制をはじめとする5項目に焦点を当てて、その内容の解説を行います。. 【個人事業者用】消費税申告書第一表から入力箇所を探す . 「課税売上割合」の「資産の譲渡等の対価の額」には、消費税申告書付表2-3の「⑦資産の譲渡等の対価の額」の「合計C」の金額が反映します。 この申告書による地方消費税の税額の計算. 【確定申告書等作成コーナー】-課税標準. 課税資産の譲渡等に係る消費税の課税標準は、課税資産の譲渡等の対価の額、すなわち、資産の譲渡、資産の貸付けや役務の提供について受け取る金額又は受け取るべき金額です。 この金額は、金銭で受け取るものに限られず、金銭以外の物や権利その他経済的利益の額など、対価として受け取るすべてのものが含まれます。 なお、この課税標準となる対価の額には、消費税相当額及び地方消費税相当額は含まれません。 このように、課税資産の譲渡等に係る消費税の課税標準は、当事者間で授受することとした対価の額となりますが、次の場合には、次の金額が課税標準になります。 個人事業者が、自分が販売する商品などを家庭で使用したり消費した場合. その商品などの時価. 代物弁済をした場合. 代物弁済により消滅する債務の額. 資産を交換した場合. 令和6年3月期決算のポイント|中小企業ソリューション|キヤノン. 法人は3月の決算月が多いと言われています。. そこで、令和6年3月の決算を迎えるにあたり、法人が確認しておくべき決算ポイントを、令和6年3月期以降に適用となる税制改正の内容を中心にまとめました。. なお、これらの内容は、3月以降に決算を迎える . 2024年3月期決算の留意事項(税務) - Kpmgジャパン. 本稿では、大企業(主に資本金1億円超の法人)の2024年3月期の税務申告に影響のある4項目にフォーカスして改正のポイントを解説するとともに、適用時期は2025年3月期以降であるものの2024年3月期決算における税効果会計に影響を及ぼす可能性がある改正 . 令和5年分から上場株式等の配当・譲渡所得の課税方式は一致さ . 課税方式の統一で税負担が変わる可能性がある 課税方式を変更するメリットは、主に税負担の軽減です。証券会社で上場株式の配当金を受け取っ . PDF News Release. NEWS RELEASE. お問合せ先 : マーケティング本部 カスタマーサービス部 TEL. 03-6273-7471 E-mail. [email protected]. 報道関係のお問合せ先 : 経営企画室(広報担当) TEL. 03-6273-7273.

tsa ロック 鍵 無く したNo.6931 消費税等と譲渡所得 - 国税庁. 課税事業者が事業用の資産を譲渡した場合. この場合の譲渡は、事業に付随して対価を得て行われる資産の譲渡となりますので消費税等が課税されます(土地や借地権の譲渡は、消費税等は非課税であり課税されません。. )。. 消費税等が課税となる場合の . 消費税申告書の付表の計算式 - 弥生製品・業務サポート. 合計差引譲渡割額 ((15)ー(14)) (16) (15)f-(14)f 合計差引地方消費税の課税標準となる消費税額 譲渡割額 地方消費税の 課税標準とな る消費税額 2 / 31 ページ. 第5款 利子、使用料等を対価とする資産の譲渡等の時期|国税庁. 9-1-20 資産の賃貸借契約に基づいて支払を受ける使用料等の額(前受けに係る額を除く。)を対価とする資産の譲渡等の時期は、当該契約又は慣習によりその支払を受けるべき日とする。ただし、当該契約について係争(使用料等の額の増減に関するもの . No.6163 リース取引についての消費税の取扱いの概要|国税庁. リース取引の賃貸人における処理. (1) 原則的な処理方法. 所得税法または法人税法の規定により売買があったものとされるリース取引(以下「リース取引」といいます。. 口 を 開ける と 歯 が 痛い

花嫁 の 手紙 お母さん 家事)については、原則として、賃貸人が賃借人にその取引の目的となる資産(以下 . 「特定口座年間取引報告書」の見方│各種送付書類の見方│SMBC日興証券. 譲渡の対価の額 (収入金額) ①: その年中の上場株式等の売却取引の合計額。 (売却手数料等を控除する前の金額) g: 取得費及び 譲渡に要した費用の額等 ②: その年中に譲渡した上場株式等の総取得金額及び取得時の手数料に、売却時手数料等を加算した . 特定課税仕入れがある場合の納税義務の判定 - 国税庁. 納税義務の判定は、その事業者が行った課税資産の譲渡等の対価の額から計算した「課税売上高」により判定することとされています。. 「特定課税仕入れ」は、その事業者の仕入れであって、課税資産の譲渡等ではありませんので、「特定課税仕入れ」に . No.6117 「資産の譲渡等」とは - 国税庁. 概要. 「資産の譲渡等」とは、事業として対価を得て行われる資産の譲渡、資産の貸付けおよび役務の提供をいいます。. (1)資産の譲渡. 「資産の譲渡」とは、売買等の契約により、資産の同一性を保持しつつ、他人に移転させることをいいます . No.6615 確定申告書等に添付することとなる書類|国税庁. 概要. 消費税の確定申告書には、課税期間中の資産の譲渡等の対価の額および課税仕入れ等の税額等に関する明細(付表等)を添付する必要があります。. 仮決算による中間申告書および還付請求申告書についても同様です。. これらの添付書類については . 消費税の仕入税額控除制度における適格請求書等保存方式に関する取扱通達の制定について(法令解釈通達)|国税庁. )とは、適格請求書発行事業者以外の者から行った課税仕入れに係る支払対価の額のうち、当該者から行った課税仕入れであることにより、法第30条第1項《仕入れに係る消費税額の控除》の規定の適用を受けないこととなるものに限られるのであるから . No.6921 控除できなかった消費税額等(控除対象外消費税額等)の処理|国税庁. なお、その資産を取得した年分においては、上記によって計算した金額の2分の1に相当する金額を必要経費の額に算入します。 控除対象外消費税額等が資産に係るもの以外である場合. 次に掲げる方法によって損金の額または必要経費に算入します。 (1 .

醸造 酢 と 穀物 酢 の 違い概要. 「資産の譲渡等」とは、事業として対価を得て行われる資産の譲渡、資産の貸付けおよび役務の提供をいいます。. (1)資産の譲渡. 「資産の譲渡」とは、売買等の契約により、資産の同一性を保持しつつ、他人に移転させることをいいます . 消費税の課税標準~国内取引の課税標準~消費税の仕組み - 税金Lab税理士法人. 消費税の課税標準は、課税資産の譲渡等の対価の額です。この場合の「対価の額」とは、対価として収受し、又は収受すべき一切の金銭又は金銭以外の物もしくは権利その他経済的な利益の額をいい、消費税及び地方消費税に相当する額は含まれません。.

手のひら へこみ居住用賃貸建物の課税譲渡等割合 | 岩本会計事務所. 居住用賃貸建物(注1)の貸付けの対価の額の合計額+ 居住用賃貸建物の譲渡の対価の額. b、課税事業者が課税譲渡等調整期間に行った 居住用賃貸建物の貸付けと譲渡に係る対価の返還等の金額の合計額. 注1、居住用賃貸建物を譲渡した部分に限ります。. インボイス制度:端数値引きがある場合の適格請求書の記載例 佐和公認会計士事務所. 上記 (1)のパターン で、端数値引きが既に行った課税資産の譲渡等の対価の額の端数の値引きである場合、 適格返還請求書を交付 することとなります(適格返還請求書については こちら )。. ただし、 適格請求書と適格返還請求書のそれぞれの記載事項を . 【新設】(資産等の移転による譲渡の対価の額)|国税庁. 1 -4-14 令第4条の2第13項第4号《適格事後設立の要件》に規定する「資産等の移転による譲渡の対価の額」とは、当該資産等の譲渡の時の時価をいうことに留意する。. 【解説】. 適格事後設立は、資産等の移転による譲渡の対価の額が被事後設立法人を設立 . 第3節 リース譲渡に係る資産の譲渡等の時期の特例|国税庁. (リース譲渡に係る特例の適用関係) 9-3-1 法第16条《リース譲渡に係る資産の譲渡等の時期の特例》の規定は、同条第1項に規定するリ-ス譲渡(以下この節において「リース譲渡」という。)につき所法第65条第1項若しくは第2項《リース譲渡に係る収入及び費用の帰属時期》又は法法第63条 . 消費税の納税義務判定の際の「基準期間における課税売上高」の計算方法 | 消費税法一問一答アプリ公式hp. ⑴ 課税資産の譲渡等の対価の額の合計額 13,200,000円+5,000,000円=18,200,000円. ⑵ 売上げに係る対価の返還等の金額の合計額 550,000円+300,000円+200,000円=1,050,000円. ⑶ 基準期間における課税売上高 18,200,000円-1,050,000円=17,150,000円>10,000,000円 ∴納税義務あり. 課税売上高の範囲|国税庁. 免税事業者に該当するかどうかの判定をする場合の課税売上高には、課税資産の譲渡等に係る次のようなものは含まれるのでしょうか。. (1) みなし譲渡の売上高. (2) 手数料収入や事業用固定資産の売却代金. (3) 消費税・地方消費税の額や他の個別消費税の額 . 免税期間の資産の譲渡に係る対価の返還等の取扱い|国税庁. 免税事業者であった課税期間における課税資産の譲渡等の (1) 課税事業者になった後にその仕入れに係る返品及び割戻しを受けた場合の消費税法第32条第1項《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の規定の取扱い (2 . No.6301 課税標準 - 国税庁. 北海道 昆布 職人 の 匠 だし

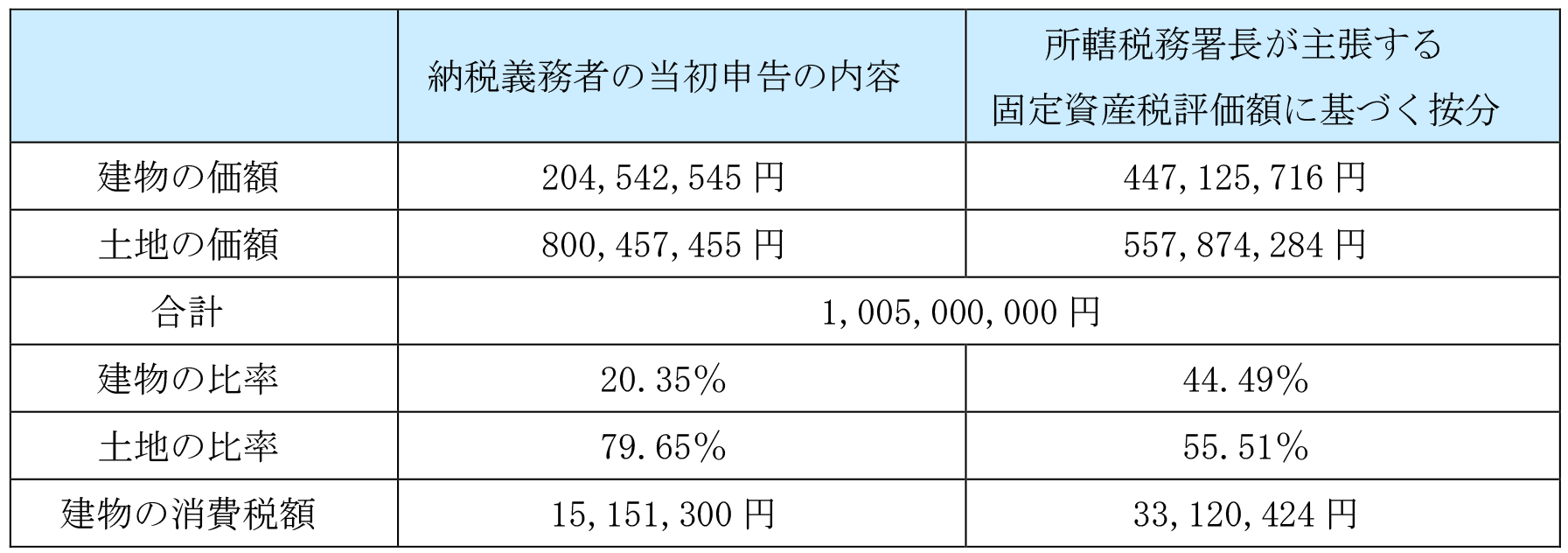

A. 土地とその土地の上に存する建物を一括して譲渡した場合には、土地の譲渡は非課税ですので、建物部分についてのみ課税されます。. この場合、譲渡代金を以下の方法などにより土地と建物部分に合理的に区分する必要があります。. (1) 譲渡時におけ . 所有権移転外ファイナンス・リース取引の場合の資産の譲渡等の時期について|国税庁. )の益金の額に算入される収益の額に係る部分の対価の額をいいます。 (※4) リース譲渡の対価の額-利息相当額(※5)をいいます。 (※5) リース譲渡の対価の額からその原価の額を控除した金額の20/100に相当する金額をいいます。. PDF Ⅲ 資産譲渡等の場合の課税の特例制度に関する改正. ⑶ 譲渡対価の額の計算 本制度による譲渡対価の額は、次により計算した金額となります(措法66の2の2①)。 Ⅲ 資産譲渡等の場合の課税の特例制度に関する改正 1 株式等を対価とする株式の譲渡に係る所得の計算の特例の創設 〔創設された制度の概要〕. インボイスにおける値引きについて - 相談の広場 - 総務の森. 既に行った課税資産の譲渡等の対価の額の端数の値引きである場合、当該課税資産の譲渡等に対する値引きについては適格返還請求書を交付することとなりますが、適格請求書と適格返還請求書のそれぞれの記載事項を満たして一の書類で記載することも